【新型コロナウイルス問題】住宅ローンの返済猶予期間の終了後も、住宅ローンの返済が厳しい状況にある場合はどうすれば良いですか?

新型コロナウイルスの感染拡大に伴う景況の悪化への対応として、各金融機関は返済猶予期間を設けていますが、それの終了後は国主体で住宅ローンなどの返済を猶予する法律「モラトリアム法」が適用される可能性が高いです。しかし、それが適用されなかった場合は、銀行は契約書通り返済が滞った不動産に対しては強制的な手段に出るものと考えられます。

万が一、そのようになってしまった場合は、まず「個人再生」を検討してください。それが難しいようでしたら「リースバック」、それも難しいようであれば「任意売却」の順で検討しましょう。マイホームを守ることを第一にお考えになるのでしたら、この順での検討がベストです。いずれにしても、住宅ローンの返済でお悩みでしたら専門家へ相談なさることをオススメします。

目次

当コラムは、免疫学や感染症学などの医学的な見地から新型コロナウイルスに関して解説するものではございません。

住宅ローン返済・滞納問題解決の専門家として、新型コロナウイルス感染拡大の状況下における住宅ローン返済・滞納に関するお悩み解決のアドバイスを行うものです。

なお、各金融機関における新型コロナウイルス感染拡大に伴う住宅ローン返済への対応は、終了している可能性が高いです(2024年5月時点)。必ず、最新情報をご確認ください。

現在、新型コロナウイルスの影響で各金融機関は相談窓口を設け、返済猶予などの対応をとってくれています。しかし、その返済猶予の期間は3~6ケ月程度のものです。

果たして、この期間内で元の収入に戻るのか・・・。そして、元の収入状況に戻らなければ、銀行はまた相談にのってくれるのか。

そういった先の見えない不安にかられている方が非常に多くおられます。

コロナ問題で、社会や経済は相当な打撃を受けてしまっています。緊急融資も始まっていますが、間に合わないという会社もたくさんあるようです。

また、お金を借りることができても、返さなくてはいけません。一度落ち込んだ経営をもとに戻すには相当な時間を要するとともに、各企業は一斉に経費削減を打ち出し、そしてこれまでの雇用形態を見直す動きもでてくるでしょう。

3~6ケ月で元の収入に戻るとうのは厳しいというのが本音ではないでしょうか。

今の返済猶予期間が終われば、どうなるのか!?

では、現在の返済猶予期間が終わり、依然、住宅ローンの返済ができない場合、銀行はどのような対応をとってくるのかということですが、銀行は契約書通り、住宅ローンが支払えなくなった人には、強制的に不動産を処分する、いわゆる競売手続きに移行することになるでしょう。

しかし、今回のコロナ問題による経済への影響は、リーマンショック級、それ以上の不況がくるのではないかとささやかれ、失業者数も300万人を超すとも言われています。

もし、本当にそのようなことになれば、国は策を打ち出すことになるでしょう。

そのひとつが「モラトリアム法」です。

中小企業や個人に対して、金融機関からの借金を返済しやすいようにする法律です。

こういった法律が適応されればいいのですが、適応されなければ、銀行は競売手続きに踏み込んでくるものと考えられます。その場合、以下の解決方法があることを覚えておいてください。

手段1.個人再生

手段2.リースバック

手段3.任意売却

では、それぞれ見ていきましょう。

【手段1】

まずは、「個人再生」の検討を!

もし、モラトリアム法などの策を国が打ち出さなければ、銀行は担保にとっている不動産を競売にかけてくる可能性が非常に高いわけですが、これでもう家を守ることができないという訳ではありません。

個人再生という方法を使えば自宅を守ることができます。

ただ、個人再生は住宅ローン以外に借金がある場合、その返済に追われたことで、住宅ローンの支払いが困難になったという方への債務整理です。そもそも、借金は住宅ローンしかない場合は、個人再生の活用は難しいかもしれもしれません。

いづれにしても、住宅ローンの返済が困難になった場合、名義(所有権)を変えることなく自宅を守ることができるのが、唯一、個人再生であるということを知っておいてください。

ちなみにこの個人再生は不動産会社や任意売却専門会社では行うことはできません。私達のような事務所か弁護士事務所でなければ行うことができません。

当社は司法書士事務所も併設していますので、裁判所手続きである個人再生も直接行うことが出来ます。一般的な不動産会社や任意売却専門会社は当然のことながら裁判手続きは行ってはいけませんし、法律知識も乏しいのが現実です。そもそも、彼らにとっては、ビジネスにならないため、提案されることはありません。また、弁護士事務所は個人再生手続きを行うことはできますが、リースバックなど不動産の売買に関する業務は行うことができません。当社は、不動産業務、法律手続きの両方を兼ね備えた強みがあります。

個人再生するための条件

- 住宅ローン以外の借金の総額が5,000万円を超えてはならない

- 代位弁済されてから6ケ月が経っていないこと

- 住宅ローンを返済できるだけの収入がなくてはならない

- 住宅ローンの滞納がある場合、滞納分を一旦清算しなければならない

- マンション管理費などの滞納がある場合、滞納分を清算しなければならない

- 税金滞納による差押登記が入っている場合、その差押えを抹消しておかなければならない

- 住宅ローン以外の借金が自宅を担保にのっていないこと(リフォームローンはOK)

個人再生のメリット

- 自宅の名義(所有権)は変えずに住み続けることができる

- 住宅ローン以外の借金が5分の1(上限100万円)まで減額できる

- 共有名義、連帯債務でも可能

- 2世帯住宅でも可能

- 住宅ローンの連帯保証人には迷惑がかからない

- 住宅ローンの返済額を見直すこともできる

- 車などの財産を残すこともできる場合がある

- 周りに知られることなく、借金問題を解決できる

個人再生のデメリット

- 手続き費用に50万円ほどかかる(裁判所予納金約33万円と弁護士・司法書士報酬20万円~)

- 個人信用情報に事故情報として登録される

- 自己破産と違い、返済は継続される

個人再生は「清算価値保障」の考え方に要注意!!

個人再生を行う場合、上記の条件をクリアしておくことに加えて、もうひとつ、最大の注意点があります。それは「清算価値保障」という考え方があることです。

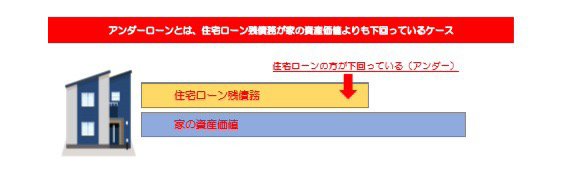

自宅不動産の資産価値が住宅ローンの残債務よりも多い(アンダーローン)の場合、その差額(プラスの財産)が住宅ローン以外の借金(一般債権)の最低弁済額になるというのが清算価値保障の考え方です。

また、その差額(プラスの財産)が住宅ローン以外の借金(一般債権額)よりも多いか少ないかで、個人再生する意味があるか否かが分かります。

個人再生を検討する場合、必ず、清算価値保障について調べておかなければなりません。

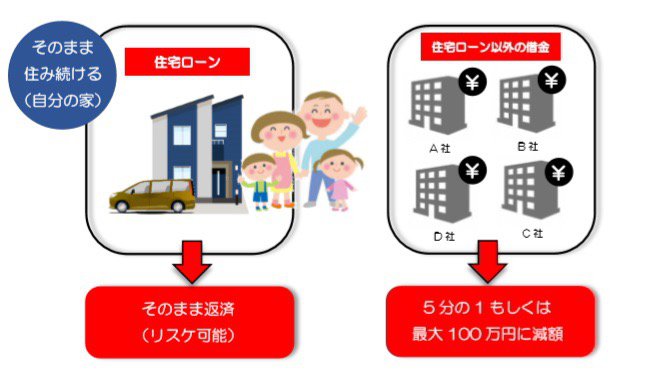

<ケース1>

自宅不動産のプラスの財産<住宅ローン以外の借金となっているケース

資産価値2,300万円の自宅に住宅ローンの残債務が2,000万円あり、その他の借金が500万円あった場合

自宅の資産価値が住宅ローン残債務よりも300万円上回っています。すなわち300万円のプラスの財産をもっている状態です。

ここで、住宅ローン以外の借金(一般債権)500万円が5分の1に圧縮され最低弁済額が100万円になってしまうと、一般債権者にとってはとても酷なものとなります。そんな不平等を無くすため、住宅ローン以外の借金500万円の最低弁済額を100万円にするのではなく、300万円とする。これが清算価値保障の考え方です。

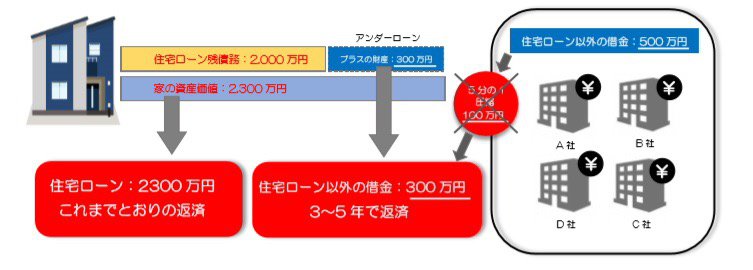

<ケース2>

自宅不動産のプラスの財産>住宅ローン以外の借金となっているケース

資産価値2,300万円の自宅に住宅ローンの残債務が1,500万円あり、その他の借金が500万円あった場合

自宅の資産価値が住宅ローン残債務よりも800万円上回っています。800万円の財産をもっている状態です。この場合、住宅ローン以外の借金(一般債権)500万円の最低弁済額は500万円になってしまいます。結局、個人再生しても借金はなんら減らず、個人再生する意味がないということです。

【手段2】

個人再生ができなければ、「リースバック」で住み続ける!

前段、個人再生の検討が難しい場合、次に検討することはリースバックになります。

リースバックとは、自宅を投資家や知人、身内に売却し、その人を大家とし、毎月家賃を支払う形で住み続けるという方法です。

個人再生は自宅の名義を変える必要はありませんでしたが、リースバックは自宅名義を自分以外の第三者にかえなければなりません。名義は変えたくないと思うところですが、住み続ける為には他に選択肢がないことをご理解ください。

では、家賃がいくらになるのかということが、それは売却した価格によって変わります。売却価格は購入者にとっての投資額になります。その投資額に対する利回りで家賃が決ります。リースバックの利回りはおおよそ8~12%が一般的です。

例えば、1,200万円で売却した場合、利回り8%ですと、家賃は80,000円になります。

というように売却した金額を基準に家賃が決定されるわけですが、家賃がこれまでの住宅ローンの返済額よりも上回ってしまう場合もあります。

専門家の意見も参考にして、リースバックの決断をするようにしてください。

アンダーローンの場合(自宅の資産価値 > 住宅ローン残債務)

「通常売却によるリースバック」

- 家賃は発生するが、住宅ローンの借金は全てなくなる

- 売却額によっては家賃を低額におさえることができる

- 不動産に課税される固定資産税の負担が今後なくなる

- 売却益がでれば現金も手にすることができる

- 将来、自宅を買い戻すことも可能である

- 住宅ローンの返済はなくなる、家賃が発生する

- 自宅の所有権(登記名義)を失う

- 売却額が高額になれば家賃も高額になる

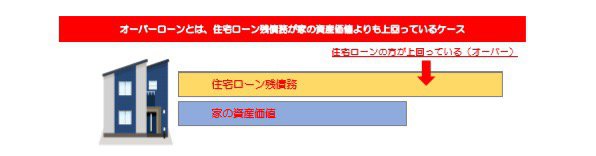

オーバーローンの場合(自宅の資産価値 < 住宅ローン残債務)

「任意売却によるリースバック」

- 売却額によっては家賃を低額におさえることができる

- 住宅ローンの毎月の返済額を1万円程度にまでに減らすこともできる

- 自己破産しても住み続けることができる

- 自己破産と組み合わせれば、住宅ローンを含む全ての借金がなくなる

- 不動産に課税される固定資産税の負担が今後なくなる

- 将来、自宅を買い戻すことも可能

- 自宅の所有権(登記名義)を失う

- 住宅ローンの返済と併せて、家賃も負担しなければならない

- 自己破産しない限り借金問題は解決さない

- 売却額が高額になれば家賃も高額になる

- 抵当権者などの担保権者の許可が必要である

【手段3】

リースバックが無理なら、「任意売却」で競売回避!

前段、家賃が高すぎてしまうなどの理由でリースバックが出来なかった場合、もう住み続けることは諦めなければなりません。

そして、住宅ローンの返済が滞ると、最終的には自宅は競売によって強制的に処分されてしまいます。

しかしながら、住み続けることは出来なくても、競売を回避することだけはまだできます。その方法が任意売却です。

競売は不動産会社の仕入れの場として活用され、相場価格の6~7割程度で売却されてしまいます。実は、競売を申立てする銀行(債権者)も、本心、競売は望んでおらず、少しでも多くお金を回収できる任意売却を期待しています。

しかし、任意売却は不動産の所有者(債務者)がしたいと言わなければできず、債権者が勝手に任意売却をすることはできません。そこで、所有者側から任意売却をしたいと申し出れば、大抵の債権者は任意売却することを認めてくれます。

- 住宅ローンの借金を最小限に減らすことができる

- プライバシーを守ることができる

- 任意売却後の残債務は生活状況に応じて返済額が見直される

- 引越費用などの現金を受け取ることができる

しかしながら、債権者にとって任意売却でどれだけのお金を回収できるのかが最大の関心事になります。仮に買主が現れても、その売却価格が債権者にとって満足できる金額でなければいけません。

ですので、任意売却をする場合は、債権者がいくら位なら任意売却を認めてくれるのかを、予め探っておくことが重要なポイントになります。

いずれにしても、個人再生、リースバックで住み続けるができなかった場合は、最悪の競売を回避するために、所有者(債務者)にとってメリットがある任意売却をすることが得策になります。

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社