住宅ローンの返済が難しいのですが、リースバックの他に自宅に住み続けられる方法はありませんか?

リースバックの他にも自宅に住み続ける方法はあります。「個人再生」と「親子間(身内間)売買」です。「個人再生」は弁護士か司法書士にしか手続きを行えないことから、一般の不動産会社では提案されることがありません。法律手続きにも明るい任意売却専門会社である当社へご相談いただければ、任意売却と併せて検討、ご提案できます。

目次

「個人再生」と「親子間(身内間)売買」であれば、自宅に住み続けられます

「リースバック以外に住み続けられる方法はないのか?」とご質問をいただくことがあります。

このご質問の背景には、任意売却のリースバックでは投資家に名義(所有権)を移さなければならないことへの不安があるようです。

また、将来、名義を取り戻すために「買戻し特約」を付けることもできますが、「本当に買い戻せるのだろうか?」という不安もあるようです。

確かに、まったく知らない第三者が所有者(投資家)となるのですから、不安に思われるのも当然です。本心、できることなら、名義を変えることなくそのまま住み続け、借金問題も解決したいと思うのは、ごく自然な考え、感情だと思います。

ところが、多くの方は「そんな都合良く解決できるわけがない」と鼻から思い込み、相談の場でそれを口にする方はあまりいらっしゃいません。

しかし、「個人再生」という法的手続きをとれば名義を変えることなく、しかも、借金問題を解決させることもできます。

実は、この解決方法があることをご存知ないまま、知らされないまま、任意売却をしてしまっている方・させられてしまっている方が、数多くいらっしゃるのです。

そのようなことが起きる原因は、「相談先」にあります。

法的手続きを行える弁護士や司法書士に相談すれば、任意売却と併せて個人再生についても詳しく説明してくれます。しかし、不動産会社や任意売却専門会社へ相談してしまうと、個人再生の提案がされることはまずありません。

なぜなら、不動産会社や任意売却専門会社にとって、個人再生はビジネスにつながらないからです。

個人再生は弁護士か司法書士にしか手続きができません。任意売却の代替ともなる解決手段であり、自分たちのビジネス・利益につながらないため、その方法の存在を知らせないまま任意売却を勧めるのです。

話を戻しますが、任意売却のように名義(所有権)を手放すことなく、自宅を所有したまま借金問題を解決できる「個人再生」という方法、解決策があることをまず知ってください。

さらに、住み続けるための方法として、親子間(身内間)売買という方法もあります。

非常に難易度が高い解決方法にはなりますが、身内に購入してもらうという方法です。事情を理解してもらえれば、そのまま住み続けることもできます。

任意売却のようにまったく知らない人物が所有者となるのではなく、身内が所有者となるため、いろいろと融通が効きやすくなるでしょう。そして、何よりも身内だから「安心」です。

個人再生とは

裁判所を介して借金を大幅に減額させる債務整理の一つです。

最大の特徴は、住宅資金特別条項(住宅ローン特則、住宅ローン特例)を活用することにより、自宅の名義(所有権)を手放すことなく、そのまま住み続けられることです。

ただし、誰でも個人再生ができるというものではなく、以下に示す条件を満たしていなければなりません。

住宅ローン特則を活用した個人再生ができる条件

- 将来に渡って反復・継続的な収入の見込みがあること

- 借金の総額が5,000万円以下であること(住宅ローンは含まず)

- 減額された借金を3年間(5年)で完済できること

- 本人が住んでいる不動産であること

- 自宅不動産に住宅ローンの抵当権が付いていること

- 自宅不動産に住宅ローン以外の抵当権がついていないこと(リフォームローンは可能)

この中で最も重要なのが、「反復・継続的な収入の見込みがあること」です。その収入状況に応じて再生計画を立てるのですが、「本当にそれが実現可能であるか?」は裁判所が判断します。

無理な再生計画では脚下されてしまいます。もし、退職などして無職の状況にあるなら、まずは安定的な収入を確保できる就業先を確保しなければなりません。

個人再生の注意点

- 住宅ローン自体は借金の減額対象にはならない

- 既に住宅ローンの滞納が生じている場合は、その滞納分を清算しておくこと

- 税金滞納により不動産に差押え登記がはいっている場合は、抹消しておくこと

- マンション管理費等の滞納があれば、全額清算しておくこと

- 保証会社による代位弁済が6ケ月を経過していないこと

個人再生は家を残した状態で借金を5分の1程度まで減額されますが、住宅ローンだけは減額されず残ってしまいます。そして住宅ローンの返済方法は、原則、これまで同様の条件で毎月、返済をしていかなければなりません。

つまり、住宅ローンの返済が滞ってしまう原因となっているその他の借金を減額し、住宅ローンの返済ができるようにすることで自宅にそのまま住み続けられるようにするようにもする。これが「個人再生」を利用した住み続ける方法です。くれぐれも、住宅ローンという債務(借金)を減額できるものではないことに、ご注意ください。

前段の条件の中で、「将来に渡って反復・継続的な収入の見込みがある方」とありましたが、収入があるだけでなく、返済できるだけの収入がなければならないということです。

親子間(身内)売買とは

親子間売買は売買取引になるので、名義は変わってしまいます。しかし、その売却先は家族などの身内なので、安心した取引ができます。また、家賃を決める際、投資家とは異なり、ある程度、融通が効くのもベネフィットと言えるでしょう。

しかしながら、親子間売買に成功できるのは、ほんの一握りの方というのが現実です。

まず、第一に「協力者をなかなか得られない」という点です。

協力者の多くの方は、購入資金を銀行から調達することになります。協力者の方に債務を負ってもらうことになります。そうした負担や責任を負ってまで協力してくれる方は、いくら身内でもなかなかいないのが現実です。

次に、それを乗り越えて購入に理解を示してくれる協力者が現れたとしても、資金調達が大変難しいという点です。

現金を用意できるならまったく問題ありません。しかし、銀行融資を利用する場合、実はほとんどの銀行は親子間売買に消極的です。その理由は、売却価格の妥当性や資金使途の透明性など、身内間で決定されるお金の流れをつかみにくいことが理由です。

しかし、絶対にできないわけではありません。当社でもこれまでに何件かの親子間売買を行った実績があります。消極的な銀行が多いと言えど、親子間売買ができる銀行があったり、表向き親子間売買は無理でも担当者によっては条件次第で前向きに検討してくれることもあります。

親子間売買を希望される場合は、闇雲に自分で銀行へ相談されるよりも、まずは私たちのような任意売却の専門家に相談することをおすすめします。

任意売却による親子間売買もできる場合がある

住宅ローンの残債務が不動産価値を上回る、いわゆるオーバーローン状態にある場合、購入者の資金調達はさらに難しくなります。なぜなら、銀行は担保価値以上の融資をしないからです。

しかし、任意売却をすればオーバーローン状態であっても相場での価格であれば、売却が可能になります。

全額返済できない場合は任意売却で親子間売買を検討することになります。

ただ、売主側の債権者にも親子間売買の許可をもらうことが必要になります。債権者によっては一切、親子間売買を認めないというところもあります。

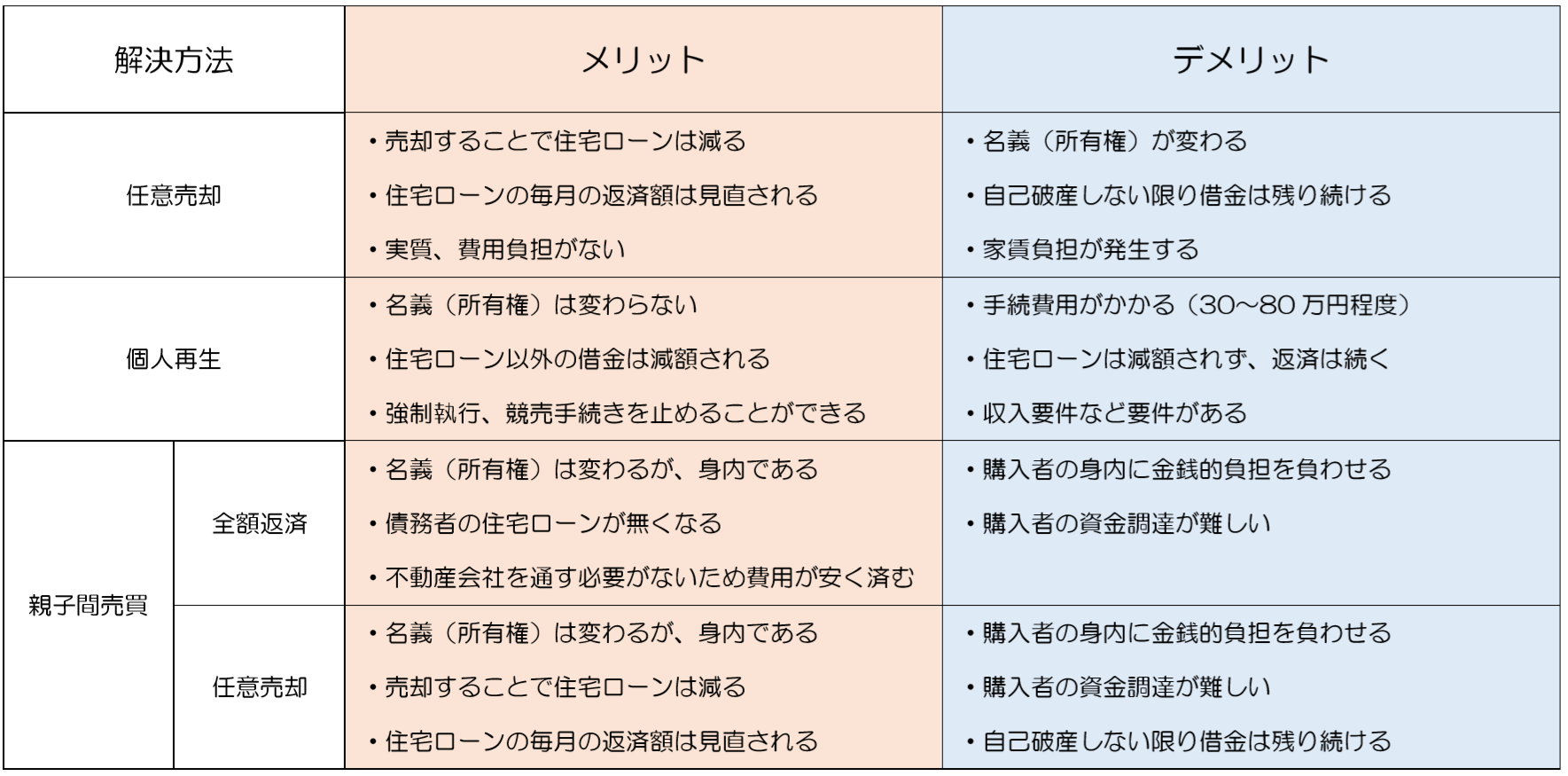

住み続ける為の解決方法「任意売却」・「個人再生」・「親子間売買」のメリット&デメリット

住宅ローンの返済が困難になっても、これまで通り今の自宅に住み続ける為には、任意売却、個人再生、そして親子間売買の3つの方法がありますが、それぞれのメリット、デメリットが当然にしてあります。どれが一番、自分にとって良い解決方法なのか、専門家の意見を参考にして、最終的な決定をするようにしてください。

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社