住宅ローン返済中ですが、離婚を機に連帯保証人から外れることはできますか?

簡単には外れられません。①新たに連帯保証人を立てる、②他の銀行で借り換えて返済する、③手持ちの現金で住宅ローンを完済する、④家を売却して住宅ローンを完済するという4つの方法がありますが、いずれも簡単なことではありません。連帯保証が理由のトラブルが起きることを想定して事前に対処しておくことは大切ですし、起きてしまったときには銀行や当社のような専門会社への相談をオススメします。

目次

「離婚をするのですが、連帯保証人から外れることはできますか?」というご相談をよくいただきます。また、「離婚をしたいのですが、住宅ローンの連帯保証人になっています。完済するまでどうにもできないでしょうか? 何か解決策はありませんか?」というご質問をいただくことも多いです。

住宅ローンを組んで家を購入するとき、「夫が住宅ローンの主債務者、妻が連帯保証人」という場合が多いですから、そのようなご相談・ご質問は奥さま(妻)からいただくことがほとんど。

当然のことですが、家を購入するときに将来離婚することなんて想像もしないですし、いざそうなってしまったときに「連帯保証人から外れたい」という気持ちになることも、極々自然なことだと思います。

しかし、結論をお伝えしますと、連帯保証人からは簡単には外れられません。ただし、絶対に不可能という訳ではありません。連帯保証人から外れる方法はいくつかありますので、ご紹介します。

連帯保証人とは?

連帯保証人から外れる方法をご紹介する前に、まず「連帯保証人とは何か?」についてご説明します。「連帯保証人から外れる方法を今スグ知りたい!」とお急ぎの方は、「連帯保証人・連帯債務者から外れられる4つの方法」をお進みください。

さて、「連帯保証人」とは、主債務者(借入名義人、ここでは住宅ローンを借りた本人)が住宅ローンを支払わなかったときに、代わりに返済の義務を負う人のことです。住宅ローンを組むとき、購入した家(不動産)が物的な担保に、そして、連帯保証人が人的な担保という扱いになります。先程お話した通り、奥さま(妻)が連帯保証人であることがほとんどでしょう。

実際、主債務者によって住宅ローンが支払われなくなったときには、連帯保証人に返済が求められ、それでも返済されなかった場合は競売へと至ります。

そして、連帯保証人には次の3つの特徴があることから、主債務者と同等の責任を負うとても重い立場であると言えます。

① 催告の抗弁権がない

いざ連帯保証人として請求された際に、「まず、主債務者(元配偶者)へ請求すべきである」と主張・請求する権利がない、ということです。

ここで「えっ?」と異和をお感じになった方、とても鋭いです。一般的には、主債務者(元配偶者)がどうやっても支払わなかった場合に限って順番が回ってきて、連帯保証人が支払い請求されると思われがちですが、実はそうではありません。

銀行などの債権者は、主債務者でも連帯保証人でも順序関係なく、どちらへでも住宅ローンの返済を請求できます。つまり、主債務者よりも前に連帯保証人に請求されることもあるということです。

仮にそうなった際、連帯保証人には催告の抗弁権がありませんから、「主債務者である(元配偶者)の方へ、先に請求して欲しい。請求すべきですよね?」といった主張・請求はできません。主債務者よりも前に返済を請求されても、それを断れる権利がないということです。

② 検索の抗弁権がない

主債務者(元配偶者)が返済できるだけの財産や経済力を持っているにも関わらず、「返済できない」と主張、拒否し、連帯保証人が返済の請求を受けることもあるかもしれません。

しかし、仮にそうだったとしても、連帯保証人は「主債務者(元配偶者)には返済できるだけの財産や経済力もあるのだから、まず主債務者(元配偶者)へ請求すべきである」と主張・請求する権利がありません。

これには納得できない方が多いと思いますが、仕方ありません。

③ 分別の利益がない

連帯保証人が複数人いる場合でも、残債務を分別(分割)して返済することはできず、そのひとり一人が残債務の全額を保証しなければならない、というものです。

もし、連帯保証人が自分の他にもう1人いて、計2人であった場合。残債務が2,000万円であれば、1人当たり1,000万円ずつの請求になるのでは?...常識的にはそう思いますが、実はそうではありません。

債権者である銀行など金融機関は、連帯保証人それぞれに2,000万円の返済請求をできます。これは、分別(分割)して1,000万円ずつの請求とした場合、一方の連帯保証人からは返済されず貸し倒れになってしまうことを防ぐためです。このあたりの制度や仕組みは、融資する側の債権者側に有利になっており、それに従わざるを得ません。

このように3つの特徴があり、連帯保証人は主債務者と同等の大変重い責任を背負う立場なのです。ですので、簡単には逃れられません。とにかく「できない立場」であることに尽きます。

「離婚をすれば元通り赤の他人。だから、その人の連帯保証する立場ではいたくない」と思う気持ちは良くわかりますが、一度なってしまうと簡単には外れられないのが現実です。

しかし、連帯保証人からは絶対に外れられないわけではありません。連帯保証人から外れられる可能性がある方法を4つご紹介しますので、参考になさってください。

連帯保証人・連帯債務者から外れられる4つの方法

① 新たに連帯保証人・連帯債務者を立てる

銀行へ相談する際、ただ「連帯保証人から外れたい」という一方的な欲求だけの相談では、間違いなく断られてしまいす。連帯保証人がいなくなることは、銀行にとって単なるリスクでしかないからです。

ですので、新たな連帯保証人を立てられれば、連帯保証人から外してもらえる可能性があります。主債務者(元配偶者)の親族など身内で、これまでの連帯保証人以上の経済力・返済能力がある人を用意できれば、可能性はかなり高いでしょう。

② 他の銀行でお金を借りて返済する(借り換え)

他の銀行で住宅ローンを組み直す、いわゆる「住宅ローンの借り換え」を検討してみると良いでしょう。

夫が主債務者、妻が連帯保証人で組んでいる住宅ローンを、夫の単有名義の住宅ローンに組み直したり、組み直しの住宅ローンで別の連帯保証人を立てたりできれば、連帯保証人から外れられます。

もちろん、夫が単独で新たな住宅ローンの審査に通過できなければなりませんので、相応の経済力・返済能力が求められます。これまで、夫と妻の二人の収入を合算して返済する計画で住宅ローンを組んでいた場合ですと、思い通りにはならないことが多いかもしれません。

③ 手持ちの現金で住宅ローンを完済する

現金を用意して住宅ローン残金すべてを返済、住宅ローンを完済できれば、連帯保証人から外れられます。

ただし、現実このようなことができる方は、あまりいらっしゃいません。

④ 家を売却して住宅ローンを完済する

①〜③のいずれも、難しいな...とお感じになった方は多いのではないでしょうか。現実その通りで、新たな連帯保証人を立てたり、住宅ローンの借り換えをしたり、さらにはまとまった現金を準備したりするのは、相当ハードルが高いことです。

①〜③のいずれも難しいようでしたら、家を売却することが現実的な選択肢になります。

ただし、「アンダーローン」状態、つまり、住宅ローンの残債務額よりも家の売却価格(資産価値)の方が高いことが前提です。家を売却すれば住宅ローンを完済、清算でき、連帯保証人からも外れられます。

一方、「オーバーローン」状態、つまり、家の売却価格(資産価値)よりも住宅ローンの残債務額の方が高い場合は、その差額を現金で用意できなければなりません。その現金を用意できず、それでも家を売却(処分)したい場合は「任意売却」を行います。

4つの方法いずれでも解決できないときはどうしたら良いか? 将来起こるかもしれないリスクに備えましょう

①〜④のいずれでも解決できないとき、「だったら、何もやらない」と済ませてしまわないでください。将来生じるかもしれないリスクに備えておきましょう。

将来生じるかもリスクとは、「主債務者が返済しなくなること(返済できなくなること)。そして、連帯保証人である自分が代わりに支払わなければならなくなること」です。

そうなった際の被害を最小限に抑えるための準備を、(元)配偶者と連絡がつく今のうちにシッカリ済ませておきましょう。

住宅ローンの返済について、公正証書で取り決めをしておく

公正証書は、公証人役場の公証人(判事や検事などを長く務めた法律実務家 = 公務員)によって作成される法的拘束力の強い文書です。公正証書を作成しておけば、お金の貸し借りなどについて相手方が支払いを怠った場合、原告は裁判を起こすことなく、給与の差押え、銀行口座凍結などの強制執行を即座に行えます。

そして、この公正証書に次のような内容を記載しておきます。

- 連帯保証人が保証債務を支払った場合、連帯保証人はその支払った額を主債務者に請求することができる。

- 連帯保証人が保証債務を支払った場合、連帯保証人は主債務者以外に〇〇〇〇氏に請求することができる。

このように記載しておくことで、連帯保証人としてのリスクを最小限に留められるのです。

と言いますのも、民法では「主債務者に代って連帯保証人が保証債務を支払った場合、連帯保証人は求償権(きゅうしょうけん)を駆使することにより、主債務者に対して支払った分のお金を請求できる」となっています。ところが、求償権を駆使するには、まず裁判を起こさなければなりません。これでは、時間も費用もかかってしまいます。

そこで、上記の内容をあらかじめ公正証書へ明記しておくのです。そうすれば、裁判を起こすことなく、主債務者の財産をすぐに差押えられるのです。加えて、支払った保証債務の請求を主債務者のみならず、他の第三者にも請求できるようにしておけば、連帯保証人としての被害を最小限に留められます。

しかしながら、公正証書を作成しておけば100%安心ということではありません。請求する相手(主債務者等)に資力がなければ、この文書も絵に描いた餅です。とは言え、後々「あのときこうしておけば良かった」とならないよう、連絡を取れるうちにできることはしておいた方が良いでしょう。

任意売却して、保証債務を減らす

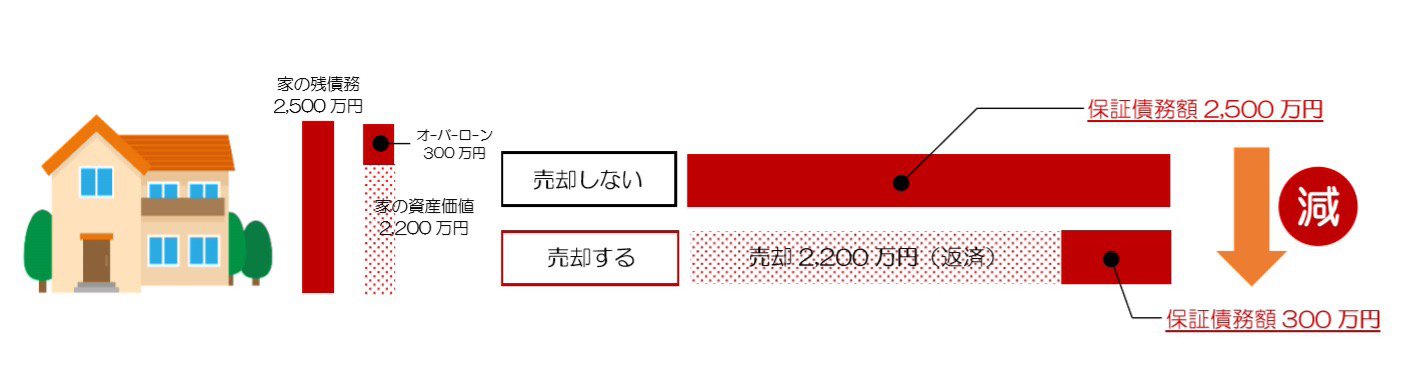

連帯保証人や連帯債務者から外れるために家を売却しようとしても、上述しました通り、オーバーローン状態(家の資産価値 < 住宅ローンの残債務額)である場合は売却できません。

この場合、任意売却すれば連帯保証人の保証債務リスクを軽減させられます。

上図に示すように、家を売却すればその分、住宅ローンの残債務は減らせます。任意売却をしても連帯保証人から逃れられませんが、保証債務の額は相当減らせられます。

また、公正証書の作成と任意売却を組み合わせれば、将来生じる可能性があるリスクをかなり小さなものへ留められます。

任意売却は原則、住宅ローンが支払えなくなった方を対象とした売却手段です。そのため通常の不動産売却と比較すればやはりデメリットが生じます。そのデメリットについても十分に理解して最終的な判断をしてください。

まとめ

連帯保証人・連帯債務者から外れられる4つの方法、ご理解いただけたでしょうか? 併せて「連帯保証人が負う責任の重さ」についてもご説明しましたので、「簡単には外れられない」こともご理解いただけたのではないかと思います。

連帯保証人から外れることには大変な困難が伴います。そのため、離婚時に住宅ローンの清算をせずそのままにしてしまう...具体的には、主債務者である夫が家を出ていき、妻と子どもが住み続け、慰謝料・養育費代わりに(住んでもいない家の)住宅ローンの返済を続けるといったものです。しかし、それで済ませようとしたことよって生じたトラブルのご相談を多数いただいているのが当社です。

形はどうであれ、トラブルが起きなければそれで良いという考え方もあるとは思います。しかし、トラブルが起きてしまったときのために事前に対処しておくことは大切ですし、起きてしまったときには先延ばし・後回しにせず、銀行や当社のような専門会社へ一日でも早く相談されることをオススメします。

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社