任意売却後の残債務(残った借金)はどうなるのでしょうか?

任意売却後の残債務は、もちろん返済しなければなりません。ただし、債権者とあなたとの間で返済計画の見直しが行われ、毎月の返済額はあなたの収入状況を踏まえて、あなたが決めることができます。返済額は人それぞれで異なりますが、一般的には月額1万円を支払っている方が多いです。

残債務の清算には「自己破産」という法的手続きも採れますが、債権者との間の「和解」という形で解決する方法もあります。自己破産で解決するのか、和解で解決するのか、それぞれメリットとデメリットがありますので、私たちのような専門家へ相談されるのがベストです。あなたにとっての最善の解決策を提案してくれるでしょう。

目次

任意売却後の残債務も当然、返済の必要がある

任意売却は、借金整理の手段ではなく、あくまでも不動産を売却する手段のひとつにしか過ぎません。ですので、任意売却を終えても借金問題そのものを解決できたわけではなく、依然として借金は残りますし、その請求を受けることになります。

そうなると、次のような疑問や不安が湧くのではないでしょうか?

- 毎月の返済額はいくらくらい? 今までと同じ金額だと払えない...

- 借金を減らすことはできないのですか?

- やはり、自己破産するか方法はないのでしょうか?

- また、連帯保証人や、妻や子どもにも影響、迷惑をかけてしまうことになるのでは?

これらのような疑問や不安を感じられるのは、当然のことだと思います。

今回は、そういった疑問と不安を解消すべく、任意売却後の残債務の扱いについて詳しくご説明いたします。

少し長くなりますが、最後まで読んでくだされば、少しは肩の荷を軽く感じていただけるハズです。

任意売却後の残債務、毎月の返済額は自分で決められる

結論から先に言いますと、返済額はあなたが毎月支払える金額になります。そして、その金額はあなたが決めることになります。

「えっ?どういうこと?」と思われましたか?

実は、これは当たり前のことなのです。例えば、これまで住宅ローンを10万円支払っていたとして、その返済ができなくなったために任意売却をされたとしましょう。となると、任意売却後にこれまでと同じ返済額10万円をまた支払い続けていく…というのは、まったく現実的なことではありませんよね? ですので、債権者があなたに10万円以上の返済を求めてくることはありません。ご安心ください。

では、例えば債権者が10万円より低い金額5万円を求めてきたとしましょう。しかし、仮にあなたの毎月の手取り収入が20万円、支出として家賃7万円、家族を養う生活費に毎月10万円だったとしたら、その5万円という返済額も現実的ではありません。つまり、返済可能な額は人それぞれ収入と支出によって変わるということで、その返済額は債権者でなくあなた自身が決めなければならないのです。

下記に示すものが収入・支出状況を示す「生活状況確認票」(住宅金融支援機構の書式)という書類です。

任意売却を終えると、債権者からこのような書類が渡され、あなた自身で返済額を決めてそれを記載することになります。

任意売却後の借金返済はいつまで続くのか?そして解決方法は?

前段、任意売却後の借金については、あなた自身で毎月支払える金額を返済額として定めることができると言いました。

しかしながら、仮に1,200万円の借金が残っていた場合に、毎月1万円の返済しかできないとすると、返済期間は実に120年以上という信じられない返済計画になってしまいます。

まったく先の見えない返済計画に不安を感じてしまうのと同時に、「一生かけても解決できないのではないか?」とさらに不安が増長してしまいますよね?

これについては、実は金融機関によってその取扱いが異なりますので、以下、読み進めてみてください。

民間金融機関の場合は「和解」で解決される

民間の金融機関(都市・地方銀行、信用金庫、信用組合など)で住宅ローンを組んでいた場合、任意売却後の残債務は近いうちに保証会社から「サービサー」という不良債権ばかりを取り扱う会社に債権譲渡されることになります。

サービサーとは

金融機関等から委託を受けまたは譲り受けて、特定金銭債権の管理回収を行う法務大臣の許可を得た民間の債権管理回収専門業者を「サービサー」と言います。設立には資本金5億円以上の株式会者、取締役に1名以上の弁護士を設置などの要件に加え、警察庁長官の立入検査などもあり、社会的信用度の高い会社になります。決して怪しげな会社ではありませんのでご安心ください。

債権譲渡後、そのサービサーが窓口となり借金を返済することとなるのですが、改めて返済計画が見直され、毎月の返済額が決定されます。ここでの返済計画見直しですが、保証会社のときと同じように決して無理した返済額を支払う必要はありません。他に差押えられるような財産がなければ債務者主導で返済額を決めることができます。ご安心ください。

しかしながら、ここで1つ、疑問がわきませんか? 先ほど債権譲渡という言葉が出てきましたよね? これは、保証会社がサービサーへ債権を売却したということです。では一体、サービサーは保証会社から債権をいくらかで購入したのでしょうか?

例えば1,200万円の債権をサービサーが保証会社から購入したとしましょう。その債権には1,200万円の価値があるでしょうか。いいえ、そのような価値はありません。任意売却後の債権は不良債権として扱われ、回収見込みのない債権に分類されます。一般的に債権額の2~5%程度で購入されていると言われています。例えば、1,200万円の債権なら24~60万円で購入しているということです。これがサービサーの仕入れ価格で、それ以上のお金を債務者から回収することができればそれが利益となります。

一方で、サービサーは不良債権を取り扱うことが専門の会社であるものの、不良債権を長く所有していたくないという考えも持っています。なぜなら、回収見込みのない債権を持っていると法人として税務的にも経営的にも得策ではないからです。

そのため、「今、1,200万円の借金が残っていますが、半分にするので一括して支払えませんか?」と提案してきます。

そして、それでも難しければ「さらにその半分ではどうか?」と、サービサーは債務者が一括して支払える金額がいくらなのか?を探りながら、不良債権の回収へと歩み寄ってきます。そして、最終的にお互いが納得できる金額が見出されれば、借金問題は解決されることになります。これが「和解」という解決方法です。

自己破産という形で借金問題を解決する方法もありますが、このように「和解」で借金問題を解決するという方法もあるのです。

いずれにしても、民間の金融機関において任意売却後の借金は債権者側から借金問題を解決させようと歩み寄よりがあり、最後は「和解」というかたちで解決されるということを知っておいてください。

住宅金融支援機構、保証協会の場合、永遠に借金は残り続ける。「和解」はない

前段、民間の金融機関では任意売却後、債権譲渡がなされ、いずれ借金問題は「和解」で解決できるとお話しました。

しかし、住宅金融支援機構や保証協会の場合は、和解できません。債権譲渡されることなく、ずっと債権を持ち続けられます。自己破産しない限り、借金問題は解決されることはないということです。

しかし、サービサーとは異なり、返済計画には極めて臨機応変に対応してくれ、その借金で生活が脅かされることはないでしょう。また、特に住宅金融支援機構の場合、全く請求をうけることなく、数年に一度、支払いを促す簡易な手紙が送られてくる程度で、サービサーのように頻繁に請求を受けることはありません。

ただし、気を付けなければならないことは、相続人の存在です。借金が残り続けるということは、その方が亡くなったときにその借金が相続人にも及ぼしてしまう可能性があるのです。ですので、相続人は必ず相続放棄をするということを忘れてはなりません。

自己破産して借金問題を解決させる方法もある

前段、自己破産をすることなく、借金問題を解決させる「和解」という方法をご説明しましたが、和解にはデメリットがあります。

それは解決されるまでに時間がかかり過ぎるということです。一般的に5年から10年という時間を要すると言われています。この間、サービサーから請求を受け続けることになるのですが、請求を受ける立場になれば非常にストレスを感じるものです。そこできれいさっぱり解決する方法として自己破産という選択肢もあります。

この場合、弁護士や司法書士に依頼し手続きを進めることになります。手続きには半年(同時廃止事件の場合)程の時間を要しますが、この手続きが終われば、住宅ローンだけでなく、その他借金についても全て帳消しにされ、すべての借金問題から解放されることになります。

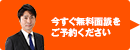

残債務の解決方法「自己破産」と「和解」のメリット&デメリット

任意売却後の借金問題解決の方法として「和解」と「自己破産」の二つの方法があることをお伝えしましたが、実際に任意売却された方はどちらを選んでいるのか? が気になるところですよね?

当社で任意売却された方ですと、半分半分といったところです。経済的損得で考えれば、自己破産した方が絶対的に得策です。しかし、中にはどうしても自己破産をしたくないという方もおられます。例えば、職業制限を受けてしまう場合、保証人には迷惑をかけられないと言う方、自営をされていてその仕事をストップさせることができない、そして一番多いのが自己破産に対するイメージ、こういった理由で自己破産をしない方も正直おられます。

自己破産は決して弁護士や債権者から強制されるものではなく、自らの申し出によってでしか自己破産はできません。よって、債務者自身の判断にゆだねられるため、自己破産をしないというのも立派な選択肢でもあります。

しかしながら、残債務の解決方法「自己破産」と「和解」について、それぞれのメリットとデメリットがあります。これをしっかりと理解したうえで、どうするか決めてください。

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社

任意売却からすま相談室 - 京都・大阪など関西エリアの任意売却に強い 烏丸リアルマネジメント株式会社

![任意売却後の残債務の清算手段としての「自己破産」と「和解」の比較:【自己破産した場合】[メリット] ... 借金問題がすべてなくなり、生活再建のための環境が早く整う。個人信用情報機関に登録されても5〜7年程度で情報が消える。[デメリット] ... 一部職業制限を受ける(半年〜1年の間だけ)。クレジットカードなどが作れず、お金を借りることができなくなる。自由財産以外はすべて金銭に換価され、没収される(自家用車や生命保険)。破産手続きに費用がかかる。保証人へ影響を及ぼす。【和解した場合】[メリット] ...](https://karasuma-rm.co.jp/media/004/202103/jikohasanntowakai.jpg)